2022-11-18 (Fri)

こちらは、以下の 『ZeroHedge』 さん記事の翻訳となります。

↓

☆Fed Speakers, Timiraos Pour Gasoline On Dovish Market Fire, Hint At Slowing Hikes, Focus On Price Stability

株価が急騰しているのは、本日の消費者物価指数 (CPI) が予想より低い数値だったことだけではない。S&P 500 は前日終値比で +4.2 %上昇し、2020 年 4 月以来最大の上昇率を記録している : 本日の FRB スピーカーの集中砲火の中で。

・09:00 : FRBのハーカー氏、経済見通しについて説明

・09:35 : FRBのローガン氏、エネルギーと経済会議で講演

・11:00 : FRBのデイリー氏が欧州経済・金融センターで講演

・12:30 : FRBのメスター氏、経済見通しについて説明

・13:30 : FRBのジョージ氏がエネルギーと経済に関する会議で講演

…はじめの 2 人は、先週の FRB 声明文 (パウエル議長のタカ派的な記者会見ではないにせよ) を踏襲し、明らかにハト派的な政策を打ち出してきた。

1 人目はフィラデルフィア連銀のパトリック・ハーカー総裁で、木曜日、米中央銀行は高すぎるインフレ率を引き下げるための利上げペースを緩めることができる地点に近づいていると述べた。

「今後数ヶ月の間に、我々が成し遂げた累積的な引き締めを考慮すると、十分に引き締まった状態に近づきつつあるため、利上げのペースを緩めることになるだろう」 とハーカー氏はスピーチ原稿で述べた。しかし、これまでの 7 5bps の利上げから 0.5 %の利上げにシフトすることは、依然として重要なアクションであると付け加えた。

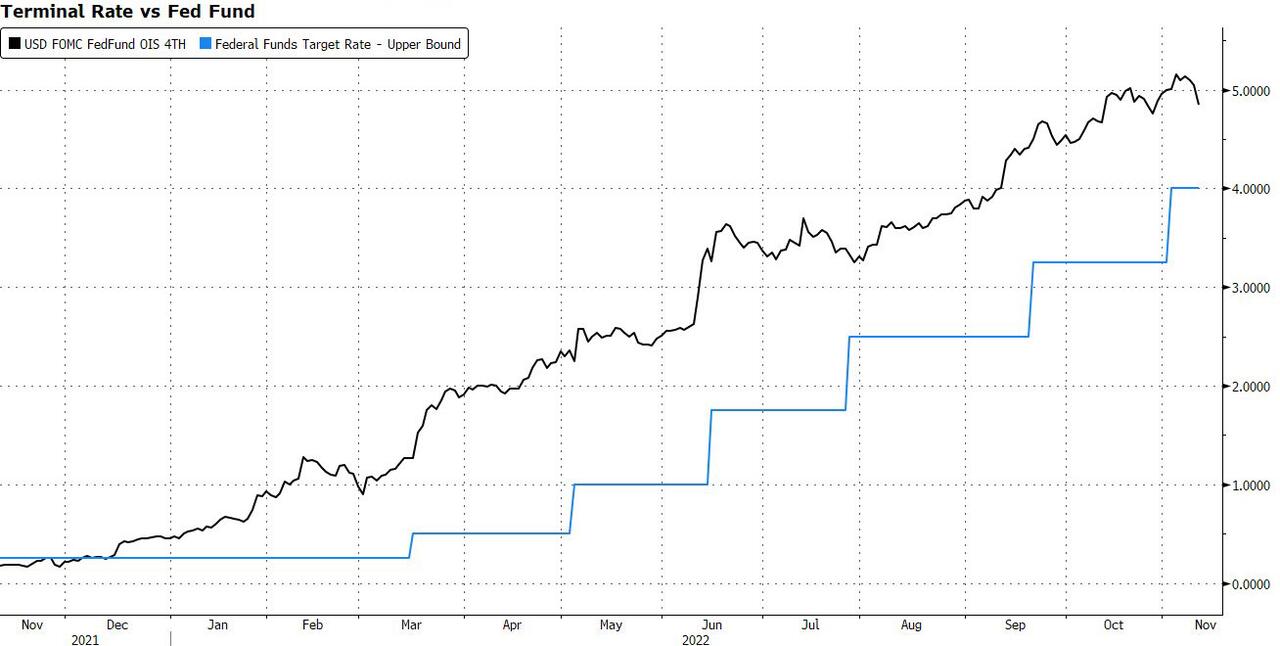

ハーカー氏は、「来年のある時点では、金融政策が効果を発揮するために、しばらくの間、抑制的な金利を維持することになると思う」 とも付け加えた。同氏は、その後どうなるかはデータによって決まるとし、「もし必要なら、データに基づいていつでもさらに引き締めることができる」 と付け加えた。あるいは、その代わりに、先に示したように、ターミナル・レートは 5 %を切って低迷しており、現在、FRB が引き締めキャンペーンを終了する前に、あと1%程度の利上げを予想していることから、さらに 100 bps だけ利上げを行うことになるのだろう。

今年は FOMC の投票権を持たないが、2023 年には投票権を持つことになるハーカー氏は、金融政策の転換を促すために必要なことを明確にした。「金融引き締めをやめるには、多くのインフレ指標が持続的に低下することが必要だ」 と述べ、「インフレ期待が固定されなくなるのを確認する必要がある」 と付け加えた。

確かに、フィラデルフィア連銀総裁は形だけのタカ派的な発言をしたが、市場が何度も聞いてきたようなことばかりである : ハーカー氏は発言の中で、経済が減速している兆候はあるが、「雇用市場は引き続き極めて活発であり」、インフレ率は 「依然としてはるかに、はるかに高すぎる」 と付け加えた。さて、来月は雇用統計についてチェックしよう - 中間選挙が終わったので、米労働省労働統計局 (BLS) はようやく真実を語ることができる。

ハーカー氏は講演で、アメリカの GDP は今年は横ばい、来年は 1.5 %増、2024 年には 2 %増になるとの見方を示した。失業率は現在の 3.7 %から来年は 4.5 %に上昇し、2024 年には 4 %に低下する。FRB が 「雇用市場に不必要なダメージを与えることなく」 インフレ率を下げることができる根拠があると同氏は述べた。

インフレ率については、9 月に 5.1 %となったコア個人消費支出価格指数 (PCE価格指数) で測定したインフレ率は、今年 4.8 %、来年 3.5 %、2024 年に 2.5 %まで緩和するはずだと述べた。FRB の目標は 2 %である。

しかし、投票者でないハーカー氏のスピーチよりはるかに重要なのは、元PPT (※) のトップで現ダラス連銀総裁のローリー・ローガン氏が本日の CPI 後に述べた内容である : 木曜日にヒューストンで行われた同行主催の会議で、彼女は、インフレに関する歓迎すべきニュースの後、連邦準備制度理事会は積極的な金利引き上げを穏やかにするようになると述べた。 さらに重要なことは、FRB は金融情勢 (financial conditions) に目を向け始めるべきだと強調したことだ。これは、FRB がインフレや雇用だけでなく、その行動が市場にどのような打撃を与えるかに注意を払い始めていることの明らかな表れである。

「金融・経済情勢がどのように変化しているかを見極めるため、利上げペースを緩めることが間もなく適切になると思いますが、ペースを緩めることが金融政策の緩和と受け止められるべきではないと考えています。」 ローガン氏は、さらに、「今朝の CPI データは歓迎すべきものでしたが、まだ先は長いのです。」 と述べた。インフレ率は FRB の目標値である 2 %をはるかに超えているだけでなく、「総需要が供給を上回り続けているため、インフレ率は何回も予想を超えてきました。」

最後になるが、パウエル議長自身の代弁者である WSJ のニック・ティミラオスは、「10 月のインフレ報告は、FRB が来月 50 bpsの利上げを承認する軌道を維持すると思われる。当局はすでに利上げペースを遅らせたいと示唆しており、目先のインフレデータにはやや無頓着だった。」 と述べている。

Fed officials have signaled they would prefer to see evidence that inflation is moderating before they pause rate rises.

— Nick Timiraos (@NickTimiraos) November 10, 2022

The hot August and September CPI prints restarted the clock on gathering a string of sequential moderations in inflation.

そして、その後のツイートでティミラオスは、FRB の関心が今、金融情勢 (financial conditions) に向いていることを確認した。

Dallas Fed President Lorie Logan: The Fed must get inflation down but "we should also try, if we can, to avoid incurring costs that are higher than necessary."

— Nick Timiraos (@NickTimiraos) November 10, 2022

Financial conditions can eventually tighten in ways that aren't linear. https://t.co/QHhA1k8FGs pic.twitter.com/o7nh3PkeXa

CPI が予想を上回ったというニュースは債券利回りを急落させ、投資家は FRB が 12 月の次の利上げ幅を 50 bpsに縮小し、来年の金利を 4.8 %前後でピークにするとの見方を強めた。そして案の定、12 月の ( 75 bpsの) 利上げのオッズは CPI 後に 0 %に崩れ、50 bps の利上げのオッズは 100 %になった。

12月以降どうなるかは、来月の雇用統計による。そして、最近の大量レイオフがその兆候だとすれば、そして言うまでもなく、中間選挙がもう過去のものとなった今、来月の雇用統計は深くマイナスになることが予想されるのである。

☆米利上げペース鈍化が適切の公算、10月CPIを歓迎=ダラス連銀総裁

ランキング参加中で~す^^ ポチっとお願いします♥

↓↓↓↓↓↓↓

にほんブログ村

人気ブログランキング

- 関連記事

-

- 過去最大のショートスクイズで株価が急騰し、プロはプット(PUT)に殺到する (2022/11/26)

- マンハッタン連邦検事局が FTX の破綻を調査 (2022/11/24)

- ウォール街最大のベアが押目を買う : 「このラリーが終わったとは思わない」 (2022/11/23)

- パウエル議長お気に入りのセンチメント・シグナルが示すインフレ期待の上昇と信頼感の低下 (2022/11/22)

- FRB の方向転換は株式市場の病を癒すものではない (2022/11/21)

- ウォーレン・バフェットはまだ株を買っていない。その理由は… (2022/11/20)

- 消費者物価指数 (CPI) 下振れで史上 3 番目のショートスクイズが発生。ドルの暴落に伴い、株式、債券、金が急騰 (2022/11/19)

- FRB スピーカー、ティミラオス氏がハト派的な市場の反応にガソリンを注ぎ、利上げの減速を示唆、物価安定に焦点を当てる (2022/11/18)

- ウォッチ : 2022 年の S&P 500 のパフォーマンスをセクター別に可視化する (2022/11/17)

- 中間選挙とマーケット : 良いニュースと悪いニュース (2022/11/16)

- デービッド・ストックマン氏、インフレーション抑制について歴史が教えてくれること (2022/11/15)

- 中国がハイテクを抑制する中で、米国株は引き続きリスクにさらされている (2022/11/14)

- 第 3 四半期の米国 GDP は貿易が専ら牽引し 2.6 %の成長 : 物価指数は予想より低め (2022/11/11)

- モルガン・スタンレー : M 2 成長率に基づくと、インフレ率は大方の予想を上回るスピードで低下する可能性が高い理由 (2022/11/10)

- ウォール街最大のベア : ベア・マーケットは第 1 四半期に終わるだろう (2022/11/09)